规模座次重排 三家股份行理财公司跻身第一梯队|母行|银行业|银行理财|理财产品|商业银行_网易订阅

183

2024 / 09 / 11

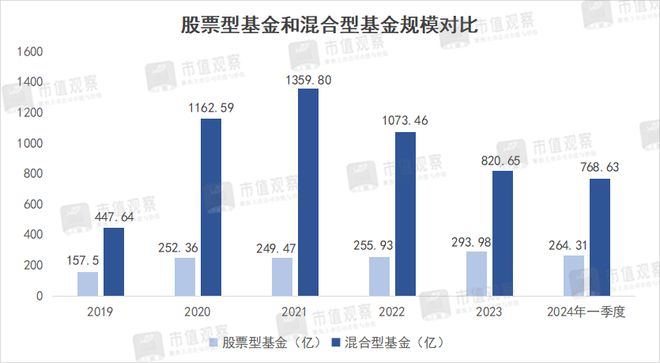

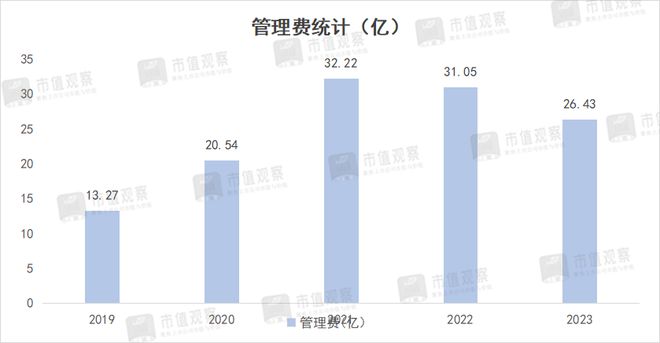

股票型基金由于新发基金增多的关系,规模则维持在250-300亿左右区间。相较而言,由于股票型基金更多的是追踪板块和指数类基金,混基更能代表真实的投资水平。值得一提的是,银华基金的混基规模虽然在缩水,但2024年一季度在行业中排名第15位,高于公司整体规模排名,也高于股票型基金的第20位。尽管银华基金产品净值持续萎靡,但并不耽误其赚取管理费。在2022-2023年股票市场下行期间,银华基金旗下基金的盈利情况也急转直下,2022年亏损额达274.62亿,2023年亏损虽然有所减少,但仍高达102.28亿,两年间亏损额合计为376.9亿。而期间银华基金收取的管理费分别为31.05亿和26.43亿,共计达57.48亿。

股票型基金由于新发基金增多的关系,规模则维持在250-300亿左右区间。相较而言,由于股票型基金更多的是追踪板块和指数类基金,混基更能代表真实的投资水平。值得一提的是,银华基金的混基规模虽然在缩水,但2024年一季度在行业中排名第15位,高于公司整体规模排名,也高于股票型基金的第20位。尽管银华基金产品净值持续萎靡,但并不耽误其赚取管理费。在2022-2023年股票市场下行期间,银华基金旗下基金的盈利情况也急转直下,2022年亏损额达274.62亿,2023年亏损虽然有所减少,但仍高达102.28亿,两年间亏损额合计为376.9亿。而期间银华基金收取的管理费分别为31.05亿和26.43亿,共计达57.48亿。 银华基金产品连年大幅亏损,与基金经理的业绩表现分不开。造星营销“失灵”在2019-2021年基金业的快速发展期,掀起了一场轰轰烈烈的造星浪潮,银华基金自然也不例外。包括明星基金经理李晓星、焦巍,以及有着“消费女神”之称的张萍等。银华基金注重营销与管理层策略密不可分。总经理王立新营销出身,早在加入银华基金之前就担任南方基金市场拓展部总监,2022年加盟银华基金后分管产品开发与市场营销工作。在营销公司首只开放式基金银华优势基金时,王立新首次提出了“持续营销”的概念,打破了行业重视首发营销的传统。并“希望在开放式基金的持续营销上,做出品牌的战略第一步。”而当潮水褪去,一众明星基金经理纷纷跌落神坛,致力于造星的银华基金也陷入到了尴尬境地,对规模的反噬效应开始浮现。尤其是被放在聚光灯下的头牌基金经理李晓星,其在管基金规模在2022年第二季度最高达到550.91亿,是银华基金最大的权益类产品基金经理,占全部混合型基金比重超40%。2024年一季度,李晓星管理规模回落至262.55亿,较高峰下滑了52.34%。具体来看,李晓星的在管基金尤其是自2020年后任职的基金大都跑输市场。截至5月30日,重点营销的银华心享一年持有期混合和银华心佳两年持有期混合,任期内回报率分别为-33.13%和-40.86%。

银华基金产品连年大幅亏损,与基金经理的业绩表现分不开。造星营销“失灵”在2019-2021年基金业的快速发展期,掀起了一场轰轰烈烈的造星浪潮,银华基金自然也不例外。包括明星基金经理李晓星、焦巍,以及有着“消费女神”之称的张萍等。银华基金注重营销与管理层策略密不可分。总经理王立新营销出身,早在加入银华基金之前就担任南方基金市场拓展部总监,2022年加盟银华基金后分管产品开发与市场营销工作。在营销公司首只开放式基金银华优势基金时,王立新首次提出了“持续营销”的概念,打破了行业重视首发营销的传统。并“希望在开放式基金的持续营销上,做出品牌的战略第一步。”而当潮水褪去,一众明星基金经理纷纷跌落神坛,致力于造星的银华基金也陷入到了尴尬境地,对规模的反噬效应开始浮现。尤其是被放在聚光灯下的头牌基金经理李晓星,其在管基金规模在2022年第二季度最高达到550.91亿,是银华基金最大的权益类产品基金经理,占全部混合型基金比重超40%。2024年一季度,李晓星管理规模回落至262.55亿,较高峰下滑了52.34%。具体来看,李晓星的在管基金尤其是自2020年后任职的基金大都跑输市场。截至5月30日,重点营销的银华心享一年持有期混合和银华心佳两年持有期混合,任期内回报率分别为-33.13%和-40.86%。 其中,银华心佳两年持有期混合曾是红极一时的爆款基金,在2021年初首发当天募资便超过了130亿,也没能逃过腰斩的命运,规模从2021年的133.34亿跌至2024年一季度的59.59亿,跌幅达55.31%。另一大明星基金经理焦巍的业绩同样惨淡。截至5月30日,招牌的银华富裕主题混合A净值近3年下跌了44%,基金规模也从2021年高峰时的227.51亿回落至2024年一季度的127.68亿,回落幅度达43.88%。而基金净值的大幅回撤与基金经理的操盘风格密切相关。仍然以李晓星为例,其更偏向成长类品种,坚持景气度投资。在凭借消费和TMT奠定江湖地位后,希望继续寻找景气周期行业来复刻曾经的辉煌。但2021年正值股票市场的顶峰区域,在管的多只新基金大多属于高位建仓,且频繁调仓是造成亏损的主要原因。就拿银华心佳两年持有期混合来说,在成立之时贵州茅台、山西汾酒等消费白马位居重仓股之列,彼时相关个股股价均处在高位,到了二季度便剔除了除五粮液外的其他白酒股,增加了药明康德、泰格医药等创新药龙头,但相关股票股价同样身处高位,直到2022年第二季度才全部清仓。同样的高位操作然后割肉的还有晶澳科技、锦浪科技、德业股份新能源类股票,2023年一季度李晓星建仓本意图抄底,但却抄在了半山腰,到第三季度才全部清仓。按季度收盘价计算,期间3家股价分别下跌了37.29%、41.05%和45.49%。类似的操作还出现在快手、美团等互联网龙头以及半导体龙头紫光国微上。不仅净值表现不佳,2022年11月,公司还因内控、销售业务问题被监管部门出具警示函。在黑猫投诉平台上,其累计投诉量超80条,高于博时基金、汇添富基金等头部基金公司,主要涉及销户程序繁琐、体验金红包难提现、自动扣款等。对于当下的银华基金来说,权益类产品的短板明显,公司需要尽快加强产品的回撤风控和择时能力,优化行业配置,提高弱势行情下的阿尔法收益,否则可能难以避免排名的再次滑落。

其中,银华心佳两年持有期混合曾是红极一时的爆款基金,在2021年初首发当天募资便超过了130亿,也没能逃过腰斩的命运,规模从2021年的133.34亿跌至2024年一季度的59.59亿,跌幅达55.31%。另一大明星基金经理焦巍的业绩同样惨淡。截至5月30日,招牌的银华富裕主题混合A净值近3年下跌了44%,基金规模也从2021年高峰时的227.51亿回落至2024年一季度的127.68亿,回落幅度达43.88%。而基金净值的大幅回撤与基金经理的操盘风格密切相关。仍然以李晓星为例,其更偏向成长类品种,坚持景气度投资。在凭借消费和TMT奠定江湖地位后,希望继续寻找景气周期行业来复刻曾经的辉煌。但2021年正值股票市场的顶峰区域,在管的多只新基金大多属于高位建仓,且频繁调仓是造成亏损的主要原因。就拿银华心佳两年持有期混合来说,在成立之时贵州茅台、山西汾酒等消费白马位居重仓股之列,彼时相关个股股价均处在高位,到了二季度便剔除了除五粮液外的其他白酒股,增加了药明康德、泰格医药等创新药龙头,但相关股票股价同样身处高位,直到2022年第二季度才全部清仓。同样的高位操作然后割肉的还有晶澳科技、锦浪科技、德业股份新能源类股票,2023年一季度李晓星建仓本意图抄底,但却抄在了半山腰,到第三季度才全部清仓。按季度收盘价计算,期间3家股价分别下跌了37.29%、41.05%和45.49%。类似的操作还出现在快手、美团等互联网龙头以及半导体龙头紫光国微上。不仅净值表现不佳,2022年11月,公司还因内控、销售业务问题被监管部门出具警示函。在黑猫投诉平台上,其累计投诉量超80条,高于博时基金、汇添富基金等头部基金公司,主要涉及销户程序繁琐、体验金红包难提现、自动扣款等。对于当下的银华基金来说,权益类产品的短板明显,公司需要尽快加强产品的回撤风控和择时能力,优化行业配置,提高弱势行情下的阿尔法收益,否则可能难以避免排名的再次滑落。

发表评论

暂时没有评论,来抢沙发吧~