规模座次重排 三家股份行理财公司跻身第一梯队|母行|银行业|银行理财|理财产品|商业银行_网易订阅

183

2024 / 09 / 11

近日,一则“王牌基金经理平均每两天亏掉一个亿”话题再次将基金投资推上舆论风口。

近日,一则“王牌基金经理平均每两天亏掉一个亿”话题再次将基金投资推上舆论风口。 平均两天亏1亿元公开资料显示,刘格菘先后在中邮创业基金、融通基金和广发基金3家基金公司担任基金经理,所管理的基金收益多次“大起大落”。在融通基金任职期间,刘格菘首次管理的融通领先成长混合基金遇上了当时“互联网+”浪潮,2014年底至2015年上半年间,净值飙升近200%;但2015年下半年开始,该基金净值一年内下跌超50%。此外,刘格菘在2015年4月、5月发行的融通互联网传媒和融通新区域新经济两只基金,在其任内亏损43.5%、49.5%,几近腰斩。

平均两天亏1亿元公开资料显示,刘格菘先后在中邮创业基金、融通基金和广发基金3家基金公司担任基金经理,所管理的基金收益多次“大起大落”。在融通基金任职期间,刘格菘首次管理的融通领先成长混合基金遇上了当时“互联网+”浪潮,2014年底至2015年上半年间,净值飙升近200%;但2015年下半年开始,该基金净值一年内下跌超50%。此外,刘格菘在2015年4月、5月发行的融通互联网传媒和融通新区域新经济两只基金,在其任内亏损43.5%、49.5%,几近腰斩。 数据来源 / Wind相似的经历,同样发生在刘格菘的广发基金任职期内。2019年,刘格菘再次踏中科技风口,其管理的广发双擎升级、广发创新升级和广发多元新兴3只基金收益率全部翻倍,一举包揽了当年公募主动权益类基金收益率前三甲,刘格菘一时名声大噪。2021年后,刘格菘任职回报已经从2021年高点下跌超50%。数据显示,2022、2023年,刘格菘在管的6只基金合计亏损184.3、180.7亿,两年合计亏损365亿,平均近两天亏损1亿。

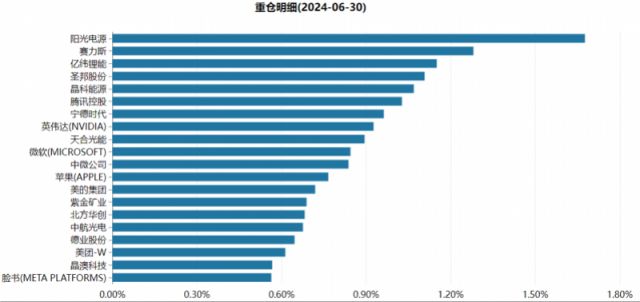

数据来源 / Wind相似的经历,同样发生在刘格菘的广发基金任职期内。2019年,刘格菘再次踏中科技风口,其管理的广发双擎升级、广发创新升级和广发多元新兴3只基金收益率全部翻倍,一举包揽了当年公募主动权益类基金收益率前三甲,刘格菘一时名声大噪。2021年后,刘格菘任职回报已经从2021年高点下跌超50%。数据显示,2022、2023年,刘格菘在管的6只基金合计亏损184.3、180.7亿,两年合计亏损365亿,平均近两天亏损1亿。 数据来源 / Wind从公开持仓看,刘格菘在不同产业趋势间切换,2017年年初配置过白酒、家电、消费电子等;2019年,布局光伏、半导体、医药等;2020年,刘格菘开始重仓新能源等行业。截至2024年6月末,刘格菘合计前十大重仓股中,依旧有6只是新能源相关公司。

数据来源 / Wind从公开持仓看,刘格菘在不同产业趋势间切换,2017年年初配置过白酒、家电、消费电子等;2019年,布局光伏、半导体、医药等;2020年,刘格菘开始重仓新能源等行业。截至2024年6月末,刘格菘合计前十大重仓股中,依旧有6只是新能源相关公司。

投资单家公司亏损或超50亿广发基金多位基金经理加入了重仓新能源队列。2021年三季度后,广发基金前十大重仓股中,超半数均是与新能源相关公司。

投资单家公司亏损或超50亿广发基金多位基金经理加入了重仓新能源队列。2021年三季度后,广发基金前十大重仓股中,超半数均是与新能源相关公司。 数据来源 / Wind晶澳科技是典型代表。2021年三季度,晶澳科技首次进入广发基金前十大重仓股,2023年二季度,广发基金旗下42只基金重仓了晶澳科技。晶澳科技2023年半年报显示,在晶澳科技前十股东中,广发基金旗下基金占据6席。截至今年8月7日,晶澳科技股价自历史高位已下跌超80%。受此影响,2024年二季度,广发基金在晶澳科技投资上基本宣告“大溃败”。截至二季度末,晶澳科技在广发基金重仓持股名单中,骤降至第19名;刘格菘与另一位基金经理郑澄然旗下重仓晶澳科技的基金数,也从高峰期的6只、7只下降至二季度4只、1只。Wind数据显示,2022年末,广发基金持有晶澳科技市值达到峰值近120亿。截至今年二季度末,广发基金投资晶澳科技距高点亏损或已超50亿。

数据来源 / Wind晶澳科技是典型代表。2021年三季度,晶澳科技首次进入广发基金前十大重仓股,2023年二季度,广发基金旗下42只基金重仓了晶澳科技。晶澳科技2023年半年报显示,在晶澳科技前十股东中,广发基金旗下基金占据6席。截至今年8月7日,晶澳科技股价自历史高位已下跌超80%。受此影响,2024年二季度,广发基金在晶澳科技投资上基本宣告“大溃败”。截至二季度末,晶澳科技在广发基金重仓持股名单中,骤降至第19名;刘格菘与另一位基金经理郑澄然旗下重仓晶澳科技的基金数,也从高峰期的6只、7只下降至二季度4只、1只。Wind数据显示,2022年末,广发基金持有晶澳科技市值达到峰值近120亿。截至今年二季度末,广发基金投资晶澳科技距高点亏损或已超50亿。 公募去“明星化”,离职人数创新高在公募行业,存在着对单一明星基金经理过度依赖的情况,尤其是中小基金,比如此前的蔡嵩松之于诺安基金,丘栋荣之于中庚基金,以及目前的姜诚之于中泰资管、赵诣之于泉果基金等。根据证监会此前发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,目前,摒弃明星基金经理宣传,强化“平台型、团队制、一体化、多策略”投研体系建设是基金公司发展的大方向。据21世纪经济报道记者了解,去“明星化”已成为行业大势所趋,基金公司近几年在逐步淡化明星基金经理宣传,转而着重宣传其背后的投资团队、研究体系、风控机制以及企业文化等。公募基金离任创新高Wind数据显示,2024年年内(2024年初至2024年8月7日)公募基金经理离任人数为212人,创出近3年同期的新高。与之对比,2023年离任184人,2022年离任179人,2021年离任190人。前海开源基金首席经济学家杨德龙介绍,今年离任基金经理比较多,主要分为两种,一种是被动离任,原因是业绩不佳;另一种是主动离职,因为对薪酬不满意,或者是出于发展个人事业的考虑。排排网财富理财师负责人孙恩祥也表示,今年基金经理离职人数较多,主因还是由于产品业绩表现不佳和公司绩效考核不达标,部分机构大幅降薪限薪以及追溯违规行为而退薪或个人原因等,也是加速基金经理离职的重要因素。

公募去“明星化”,离职人数创新高在公募行业,存在着对单一明星基金经理过度依赖的情况,尤其是中小基金,比如此前的蔡嵩松之于诺安基金,丘栋荣之于中庚基金,以及目前的姜诚之于中泰资管、赵诣之于泉果基金等。根据证监会此前发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,目前,摒弃明星基金经理宣传,强化“平台型、团队制、一体化、多策略”投研体系建设是基金公司发展的大方向。据21世纪经济报道记者了解,去“明星化”已成为行业大势所趋,基金公司近几年在逐步淡化明星基金经理宣传,转而着重宣传其背后的投资团队、研究体系、风控机制以及企业文化等。公募基金离任创新高Wind数据显示,2024年年内(2024年初至2024年8月7日)公募基金经理离任人数为212人,创出近3年同期的新高。与之对比,2023年离任184人,2022年离任179人,2021年离任190人。前海开源基金首席经济学家杨德龙介绍,今年离任基金经理比较多,主要分为两种,一种是被动离任,原因是业绩不佳;另一种是主动离职,因为对薪酬不满意,或者是出于发展个人事业的考虑。排排网财富理财师负责人孙恩祥也表示,今年基金经理离职人数较多,主因还是由于产品业绩表现不佳和公司绩效考核不达标,部分机构大幅降薪限薪以及追溯违规行为而退薪或个人原因等,也是加速基金经理离职的重要因素。 特殊现象:基金经理“回炉重造”21世纪经济报道记者采访的多位基金业内人士指出,基金经理“回炉重造”是近几年出现的一个特殊的现象,即基金经理转岗研究员或基金经理助理。这种现象在今年尤为明显。据记者不完全统计,最近两个月,至少有5位基金经理转岗研究员或基金经理助理。7月26日,朱雀基金发布公告,王壮飞卸任基金经理,转任研究岗位;7月18日,泓德基金发布公告,毛静平卸任基金经理,转岗研究员;7月5日,新华基金发布公告,于航卸任基金经理,转岗基金经理助理;6月22日,东吴基金接连发布公告,公司旗下两位基金经理丁戈、王瑞卸任全部在管产品,转岗公司行业研究员。记者查阅资料显示,近期转岗的基金经理,既有主动权益基金经理、量化基金经理,也有偏固收的债券基金经理、货币基金经理。优胜劣汰“基金经理转岗其实就是考核没通过,降职了,可能是合同原因不能直接劝退,所以就转去当研究员。”一位公募人士一针见血地说。据业内人士介绍,很多基金公司都是一年考核一次业绩,但是近一年、近三年及长期业绩在考核里面都有一定比重,一般基金公司不会因为一年业绩不好就让基金经理下课,大多数是基金经理两年或者更长时间都严重跑输市场才被下课。“当然如果是新基金经理上任一年业绩特别差,也会下课,这是对投资者负责。”上述公募人士说。杨德龙也指出,一些基金经理“回炉再造”,主要是因为业绩比较差,基金规模不断缩水,甚至远低于5000万的最低保有规模,所以出现了基金清盘,导致基金经理处于无基可管的尴尬境地,只能回炉做研究员。此外,格上理财旗下金樟投资研究员王袆认为另一个原因是,基金公司对于基金经理的考核制度趋严,可能根据内部考核结果,对基金经理的岗位进行调整,导致基金经理转岗的现象增加。孙恩祥介绍,掌握投资决策权的基金经理要对管理产品中的投资标的全面了解,能力圈广泛,而研究员更多是对负责的行业领域内深度研究,在基金业绩表现欠佳和趋严的绩效考核下基金经理很容易被优胜劣汰“回炉重造”。“以往不少基金经理公奔私,但今年市场行情波动剧烈,私募行业又受到强监管,一些公募基金经理选择公奔私也较难募集资金发展,此时部分基金经理只能选择转岗。”孙恩祥说。来 源 | 21世纪经济报道(记者:庞华玮)、南都·湾财社SFC本期编辑 刘雪莹 21君荐读5000字长文!罗永浩回应“五宗罪”深圳,重磅官宣!近期多名基金经理“回炉重造”,什么情况?

特殊现象:基金经理“回炉重造”21世纪经济报道记者采访的多位基金业内人士指出,基金经理“回炉重造”是近几年出现的一个特殊的现象,即基金经理转岗研究员或基金经理助理。这种现象在今年尤为明显。据记者不完全统计,最近两个月,至少有5位基金经理转岗研究员或基金经理助理。7月26日,朱雀基金发布公告,王壮飞卸任基金经理,转任研究岗位;7月18日,泓德基金发布公告,毛静平卸任基金经理,转岗研究员;7月5日,新华基金发布公告,于航卸任基金经理,转岗基金经理助理;6月22日,东吴基金接连发布公告,公司旗下两位基金经理丁戈、王瑞卸任全部在管产品,转岗公司行业研究员。记者查阅资料显示,近期转岗的基金经理,既有主动权益基金经理、量化基金经理,也有偏固收的债券基金经理、货币基金经理。优胜劣汰“基金经理转岗其实就是考核没通过,降职了,可能是合同原因不能直接劝退,所以就转去当研究员。”一位公募人士一针见血地说。据业内人士介绍,很多基金公司都是一年考核一次业绩,但是近一年、近三年及长期业绩在考核里面都有一定比重,一般基金公司不会因为一年业绩不好就让基金经理下课,大多数是基金经理两年或者更长时间都严重跑输市场才被下课。“当然如果是新基金经理上任一年业绩特别差,也会下课,这是对投资者负责。”上述公募人士说。杨德龙也指出,一些基金经理“回炉再造”,主要是因为业绩比较差,基金规模不断缩水,甚至远低于5000万的最低保有规模,所以出现了基金清盘,导致基金经理处于无基可管的尴尬境地,只能回炉做研究员。此外,格上理财旗下金樟投资研究员王袆认为另一个原因是,基金公司对于基金经理的考核制度趋严,可能根据内部考核结果,对基金经理的岗位进行调整,导致基金经理转岗的现象增加。孙恩祥介绍,掌握投资决策权的基金经理要对管理产品中的投资标的全面了解,能力圈广泛,而研究员更多是对负责的行业领域内深度研究,在基金业绩表现欠佳和趋严的绩效考核下基金经理很容易被优胜劣汰“回炉重造”。“以往不少基金经理公奔私,但今年市场行情波动剧烈,私募行业又受到强监管,一些公募基金经理选择公奔私也较难募集资金发展,此时部分基金经理只能选择转岗。”孙恩祥说。来 源 | 21世纪经济报道(记者:庞华玮)、南都·湾财社SFC本期编辑 刘雪莹 21君荐读5000字长文!罗永浩回应“五宗罪”深圳,重磅官宣!近期多名基金经理“回炉重造”,什么情况?

发表评论

暂时没有评论,来抢沙发吧~